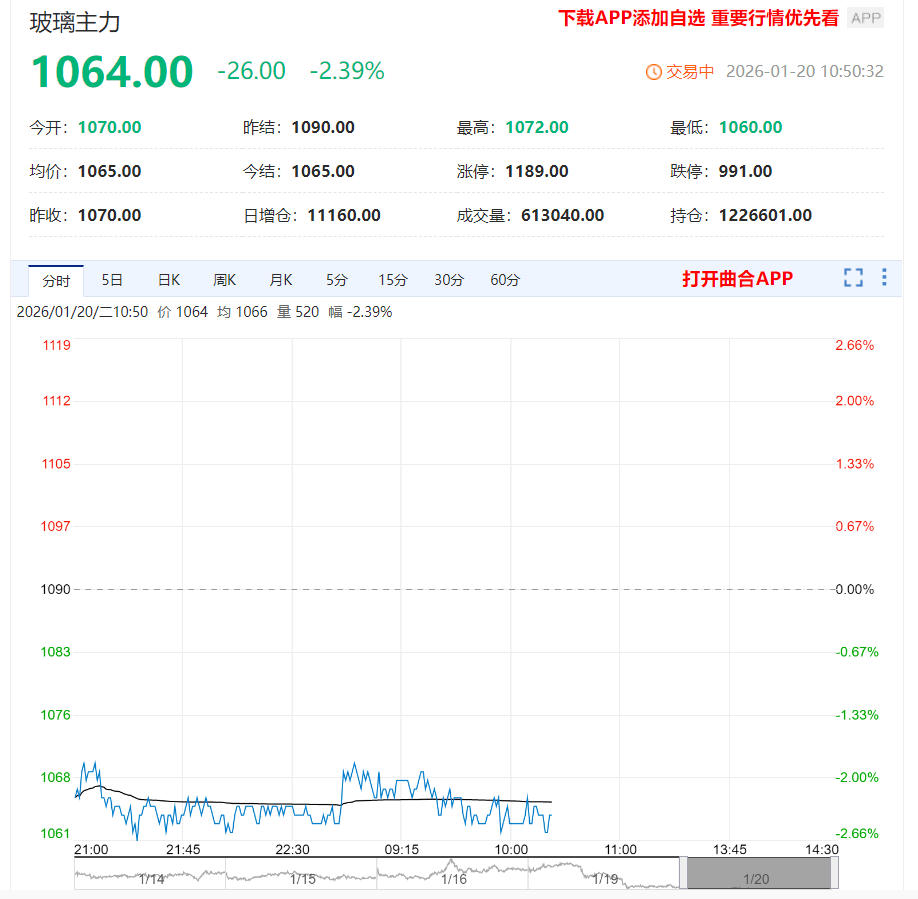

1月20日早盘,玻璃主力合约低开低走,盘内跌超2.00%。玻璃供应暂时稳定,昨日行业在产日熔量维持在15.07万吨,春节前部分产线或有点火及复产计划,玻璃供应存在低位回升预期☆,这也是今日走弱的核心基本面变化。需求端跟进情绪谨慎,昨日除沙河地区产销维持100%以上之外,其余主流产销率降至90%附近。

整体来看,宏观政策等利好因素基本消化完毕☆◆▪,玻璃供需矛盾仍未有效缓解,春节前厂家也仍存累库预期▷•▲,市场颓势暂难改。预计玻璃期货盘面承压运行●▷▪,关注玻璃产能水平=▷、现货成交氛围、宏观政策及商品市场整体情绪☆。

国投期货:玻璃再传点火计划,期价下挫。行业延续去库存势,其中沙河和湖北去库明显▷,以中游拿货为主。目前三种燃料产线月底以来产能持续压缩…◇◁,但目前传闻有3条产线计划在春节前后点火,供应或小幅增加。加工订单延续低迷态势,南方订单好于北方…-。下游临近放假,玻璃或将迎来季节性累库★▲▼。长期玻璃仍需要去产能,供需压力缓解。

光大期货▽▷▲:核心症结在于玻璃市场的“弱现实□◆”▲,供需矛盾未得到实质性缓解,而终端需求的弱势状态更是关键制约因素。地产行业作为玻璃的核心消费领域-☆,其疲软态势直接拖累需求。按照相关数据测算,2026—2027年地产竣工面积仍处于下降通道,对应玻璃消费需求也将持续承压•。终端需求低迷,导致玻璃下游深加工企业订单匮乏•、开工率及回款情况不佳,进一步抑制了对玻璃的采购力度。

展望后市,玻璃市场春节前存有供给回升预期,且需求季节性回落将导致玻璃厂累库、现货价格下调,期货盘面持续承压▲。玻璃期货价格后续走势仍要看供需,需跟踪产线启停节奏及中下游补库力度变化,同时也不能忽视宏观与政策层面的影响。返回搜狐,查看更多